GRATUIT ET SANS ENGAGEMENT

PER : construisez votre retraite en réduisant vos impôts.

Le PER : votre plan sur-mesure pour une retraite sereine, optimiser vos impôts et capitaliser sur vos versements volontaires. Gérez votre avenir dès aujourd'hui !

GRATUIT ET SANS ENGAGEMENT

Le PER : votre plan sur-mesure pour une retraite sereine, optimiser vos impôts et capitaliser sur vos versements volontaires. Gérez votre avenir dès aujourd'hui !

Accessible à partir de

Frais de sortie

Frais d'entrée

Jusqu'à

net annuel

Avec le Plan Épargne Retraite (PER), faites fructifier vos versements volontaires en euros, contrôlez votre capital et optimisez votre fiscalité. Profitez d'un contrat individuel adapté à vos besoins, une gestion flexible de votre revenu en rente et la possibilité de transfert pour une sortie en toute sérénité vers une retraite bien méritée.

Si vous cherchez un placement vous permettant de défiscaliser tout en préparant votre retraite, vous êtes au bon endroit !

Découvrez les caractéristiques du PER et les avantages de ce Plan Epargne.

Le Plan d’Épargne Retraite, appelé plus communément PER, est un nouveau dispositif d’épargne crée par la loi PACTE 2019. Son objectif ? Proposer un produit d’épargne unique, simple et accessible pour, à terme, remplacer d’anciens produits tels que le Plan Épargne Retraite Populaire (PERP), le Madelin ou encore le PERCO.

Cette nouvelle réforme vise à simplifier la vie des épargnants sur le plan administratif en rendant le système moins contraignant. Cela sans perdre une certaine attractivité pour l’assuré. En effet, ce produit est ouvert à tous : il permet de sortir l'épargne soit directement en capital, soit en rente viagère ou bien les deux combinés. Autre avantage - et de taille - les sommes versées sur un PER au cours d'une année sont déductibles des revenus imposables de cette année, dans la limite d'un plafond global fixé pour chaque membre du foyer fiscal

Le nouveau Plan d’Épargne Retraite se divise en trois sous-catégories :

Le Plan d’Épargne Retraite individuel, appelé également PERin, succède au PERP et à la Loi Madelin. En effet, ces derniers produits ne sont plus proposés depuis le 1er octobre 2020. Néanmoins, si vous en faites la demande, ils peuvent être transférés sur un PER individuel.

La marche à suivre pour souscrire un PERin est simple :

Vous ouvrez votre PER auprès d'un établissement bancaire (avec ouverture d'un compte titres) ou d'une compagnie d'assurance (PER d'assurance avec l'adhésion à un contrat d'assurance de groupe).

Vous constituez une épargne durant votre vie active en réalisant des versements sur votre PER individuel.

Vous récupérez les sommes versées au moment de votre retraite, ou même après, sous forme de :

Le PERin est relativement souple : une fois ouvert, vous pouvez l’alimenter avec des versements programmés ou libres.

L’organisme en charge de votre PERin doit vous informer chaque année sur son évolution, sa performance et les frais prélevés.

Les versements sur votre PER individuel concernent principalement les versements volontaires.

Cependant, dans le cas où vous transférez votre PER d’entreprise vers votre PERin, il vous est possible de verser des sommes issues de :

Le Plan d'Épargne Retraite Collectif, également appelé PERcol, est un dispositif d’épargne salariale au sein de votre entreprise qui vous encourage à épargner votre salaire. L’ancien PERCO a cessé d’être commercialisé depuis le 1er octobre 2020. Pourtant, il est encore possible pour les épargnants de l’alimenter, ou de le transférer sur un PER collectif.

Avant d'y souscrire, le PER collectif doit être en amont crée par les dirigeants de l’entreprise ou en accord avec les représentants des salariés. Le PER collectif peut également être mis en place dans un cadre interentreprises.

Lors de votre arrivée dans l'entreprise, ou suite à la validation de la mise en place d’un PER collectif, la société doit vous remettre un document récapitulant l’existence de ce plan ainsi que son contenu.

Si vous validez ce plan d’épargne, les sommes versées sur le PER seront gérées selon le principe de la « gestion pilotée ». Cette gestion a pour objectif de vous faire investir sur des actifs plus risqués, donc en théorie plus rémunérateurs quand l’âge de la retraite est lointain, puis orienter progressivement ces placements sur des supports moins risqués.

Le PER d’entreprise collectif doit également vous proposer un support alternatif tel que l’investissement dans un fonds solidaire par exemple.

Il existe deux façons différentes d’opérer les versements sur un PER collectif :

Si vous décidez d’alimenter votre PERcol, vous avez la possibilité d’effectuer des versements volontaires, des sommes issues de votre intéressement ou de la participation, des droits inscrits sur un compte épargne temps (CET). Si vous ne disposez pas de CET, il s’agit alors de la somme correspondant à vos jours de congés non pris, dans une limite de 10 années.

L’employeur a également la possibilité de verser les sommes sur votre PER. Ces versements sont appelés abondements. Le montant que votre employeur verse ne peut pas dépasser 6581,76€ ni excéder trois fois le montant que vous avez-vous-même versé.

Votre entreprise peut effectuer les abondements soit en apport initial soit périodiquement.

Le PER Obligatoire, ou PERob, est sensiblement identique au PERcol. Il existe cependant quelques différences.

Le PERob s'ouvre pour une certaine catégorie de l’entreprise (cadres, dirigeants) contrairement au PERcol qui est accessible à tous les salariés de l’entreprise. Et à la différence du PERcol - dont l'adhésion peut être facultative - ce groupe de salariés n'a pas le choix : ils sont obligés d'y souscrire.

Les versements sont obligatoires :

La participation et l’intéressement au bénéfice représentent tout autant des moyens d’alimenter le PER d’entreprise obligatoire.

Concernant le déblocage, seule la sortie en rente viagère est possible : contrairement aux autres PER, il n’est pas possible de récupérer ses fonds sous forme de capital mais uniquement en rente.

Une fois l’âge de la retraite atteint - ou même plus tard - vous avez la possibilité de débloquer votre épargne. Trois choix s’offrent alors à vous :

Comme toute épargne retraite, l’argent est « bloqué » jusqu’au moment du passage à la retraite.

Avec le PER il est possible, dans certaines circonstances, de débloquer vos fonds avant l’âge de la retraite :

Les versements effectués sur un PER sont déductibles du revenu imposable selon un plafond égal au plus élevé des deux montants suivants :

Il est tout à fait possible d’effectuer des versements d’un montant supérieur aux 10%, l’excédent étant reportable pendant trois ans. Avec la mutualisation des plafonds, l'épargnant peut également profiter des droits inutilisés de son conjoint ou concubin pacsé.

Le montant de la déduction d’impôt accordée est calculé de la manière suivante :

Le capital investi dans un PER n’est pas inclus dans l’assiette imposable.

De fait, la réduction d’impôt accordée par le PER est surtout intéressante pour les personnes fortement imposées. Un contribuable qui investit 10 000€ en étant imposée avec une TMI de 11% ne bénéficie que d’une réduction d’impôts égale à 1 100€ (10 000 x 11%). Alors que, pour le même montant, une personne imposée à hauteur de 45% obtient une réduction de 4 500€.

Il faut dissocier les versements volontaires déduit fiscalement et ceux qui ne le sont pas. La fiscalité dépend également du choix du titulaire si celui-ci préfère une sortie en rente ou en capital.

Sortie en capital :

La part des versements volontaires est imposée selon le barème progressif de l’impôt sur le revenu, mais pas aux prélèvements sociaux pour le PERin.

Les plus-values sont imposées au Prélèvement Forfaitaire Unique de 30%.

Sortie en rente :

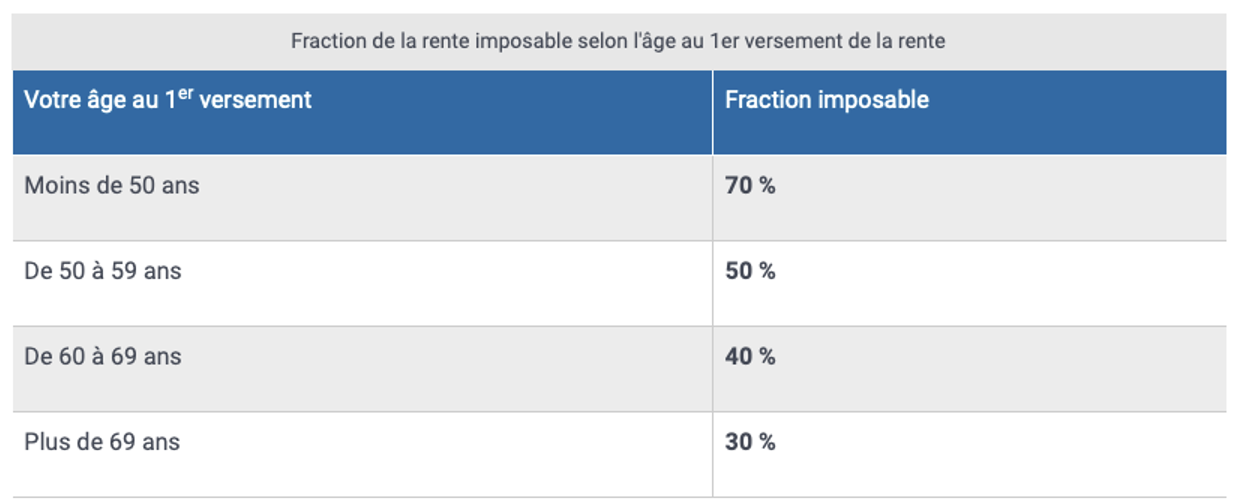

La rente versée est soumise à l'IR - catégorie pensions et retraites - et aux prélèvements sociaux appliqués sur une fraction de l'épargne (cf barème rente viagère à titre gratuit).

Sortie en capital :

Le capital versé est exonéré d’impôt sur le revenu et des prélèvements sociaux.

Les plus-values sont imposées au Prélèvement Forfaitaire Unique de 30%.

Sortie en rente :

Les rentes sont imposables suivant le régime de droit commun des pensions de retraite. Après un abattement de 10 %, les rentes sont imposées aux prélèvements sociaux (17,2 %) sur 40 % de la rente pour une sortie entre 60 ans et 69 ans, ou 30 % de la rente pour une sortie après 69 ans.

Sortie en capital : s’agissant des versements issus de l’épargne salariale comme l’intéressement, la prime de participation ou les abondements, ces derniers sont exonérés d’impôt sur le revenu.

Sortie en rente : les versements sont soumis à l'impôt sur le revenu, calculé suivant les règles applicables aux rentes viagères à titres onéreux.

Les versements obligatoires sont soumis à l’impôt sur le revenu (IR) et aux prélèvements sociaux. Le montant est versé uniquement sous forme de rente.

Si le titulaire du contrat décède, le PER est alors clôturé.

Les sommes versées préalablement sont versées aux héritiers ou aux bénéficiaires inscrits dans le contrat. Les versements s’effectuent, comme pour le titulaire, sous forme de rente ou de capital.

Si le contrat concerne un PER d’investissement en compte titre, l’épargne est intégrée directement dans la succession.

Si le contrat concerne un PER assurantiel, les bénéficiaires reçoivent la somme épargnée selon les règles de l’assurance-vie (si le montant dépasse 30 500€, la somme sera soumise aux droits de succession). Attention, il y a ici une spécificité fiscale :

En cas de décès du titulaire avant 70 ans (article 990 I du CGI – hors succession) :

En cas de décès du titulaire après 70 ans (article 757 B du CGI) :

Toutefois, à la suite de la loi TEPA de 2007, le conjoint ou partenaire survivant est exonéré de DMTG et est donc hors champ d’application des articles 990 I et 757 B du CGI.

Madame LEGRAND gagne 130 000€ par an. Elle est imposée à la tranche marginale d’imposition de 41%.

Pendant 15 ans, elle verse chaque année 12 000 € sur son PER : ses versements sont limités à 13 000€ par an correspondant à 10% de ses revenus.

Avant de souscrire à un PER, il est important de bien choisir son contrat pour bénéficer des meilleurs PER. Il est nécessaire de regarder la performance offerte, éviter de choisir des produits qui rapportent en dessous de 3%. Les PER proposant une large gamme de supports offrent souvent de meilleures performances. Il s’agit donc d'éviter les contrats qui ne proposent que des produits de l’assureur, souvent peu performants et pas assez diversifiés.

Il est également nécessaire de prêter attention aux frais sur versements, qui peuvent monter jusqu’à 5%, ainsi qu’aux frais de gestion, potentiellement élevés. En cherchant bien, vous pouvez trouver facilement des contrats dont les frais de gestion s’avèrent relativement bas.

Pour en savoir plus sur le PER ou tout autre investissement défiscalisant, contactez dès à présent nos conseillers EUODIA !

Vous vous posez des questions sur les revenus que vous toucherez une fois la retraite venue ? Vous vous demandez comment épargner pour vous assurer un capital « retraite » complémentaire ? Sur Euodia App, simulez votre PER et obtenez toutes les informations nécessaires relatives à ce dispositif, selon votre profil !

En quelques clics, consultez toutes les données liées à votre Plan Epargne Retraite. Gérez vos versements, choisissez vos modalités de gestion, informez-vous sur le déblocage anticipé et surveillez votre épargne via l'application Euodia App !

Où que vous alliez, quand vous le souhaitez, suivez votre épargne en temps réel. Défiscalisation, frais, rendements... Gardez vos finances au plus près de vous !

Via Euodia App, informez-vous sur vos droits en tant qu'épargnant et bénéficiez de conseils personnalisés qui allègeront votre fiscalité !

| Avantages du plan d’épargne retraite |

|---|

AnticiperVous épargnez dès aujourd'hui pour votre retraite. |

DéfiscalisationVous déduisez de votre base imposable le montant versé sur votre PER. |

GestionGestion libre ou pilotée suivant votre profil. Vous pouvez gérer vous-même votre bien ou confier cette responsabilité à une société de gestion. |

SortieSortie en capital ou en rente viagère. |

| Contrainte du plan d’épargne retraite |

|---|

DébloquageException faite de certains cas exceptionnels, les fonds du Plan Epargne Retraite sont bloqués... jusqu'à la retraite. |

Fiscalité à la sortieLe capital recupéré sera imposable selon votre tranche marginale d'imposition et les plus value seront imposables à la Flat tax. |

Un placement à (très) long termeLe PER étant censé se débloquer unqiement au moment de la retraite, il s'agit ici d'un placement à très long terme, pensé sur toute une vie active pour qu'il soit rentable. |

131 avenue Charles de Gaulle

92200 Neuilly-sur-Seine

Commentaires