Tout comprendre au statut LMNP

IMMOBILIER | 3 min. de lecture

Sommaire

Comprendre le statut LMNP (Loueur Meublé Non Professionnel)Les biens éligibles au LMNPFiscalité applicable dans le cadre d’une LMNPEn pratiqueComprendre le statut LMNP (Loueur Meublé Non Professionnel)

Pour le grand public, la distinction entre le statut de Loueur Meublé Professionnel et celui de Loueur Meublé Non Professionnel n’est pas encore bien assimilée, et leur fiscalité n'est pas la même.

Pour pallier à cette incompréhension, voyons ci-dessous les deux conditions qui vous feront basculer du statut LMNP au statut LMP :

- Le chiffre d’affaires annualisé issu de votre investissement locatif, réalisé par l’ensemble du foyer fiscal, ne dépasse pas 23 000€ sur l’année courue ;

- Le chiffre d’affaires de ladite activité est supérieur à l’ensemble des revenus du foyer fiscal soumis à l’impôt sur le revenu dans la catégorie des BIC (Bénéfices Industriels et Commerciaux), des BA (Bénéfices agricoles, des bénéfices non commerciaux et des traitements et salaires).

Plus simplement, l’on qualifie de Loueur Meublé Non Professionnel tout propriétaire d’un bien ou d’un ensemble de biens immobiliers à usage locatif hors activité professionnelle.

Pour bénéficier de ce statut, la loi exige du propriétaire d’être enregistré, quinze jours avant le début de la mise en location, au centre de formalité du tribunal de greffe de commerce. A l’issu de cette inscription, le loueur se voit délivrer un numéro de Siret.

Les biens éligibles au LMNP

Il existe quelques catégories de biens qui ne donnent pas droit au statut LMNP :

- Les chambres d’hôtes au sein de la résidence principale du propriétaire, dont les recettes de location ne dépassent 760€ TTC par an ;

- Tout emplacement à usage professionnel ou commercial.

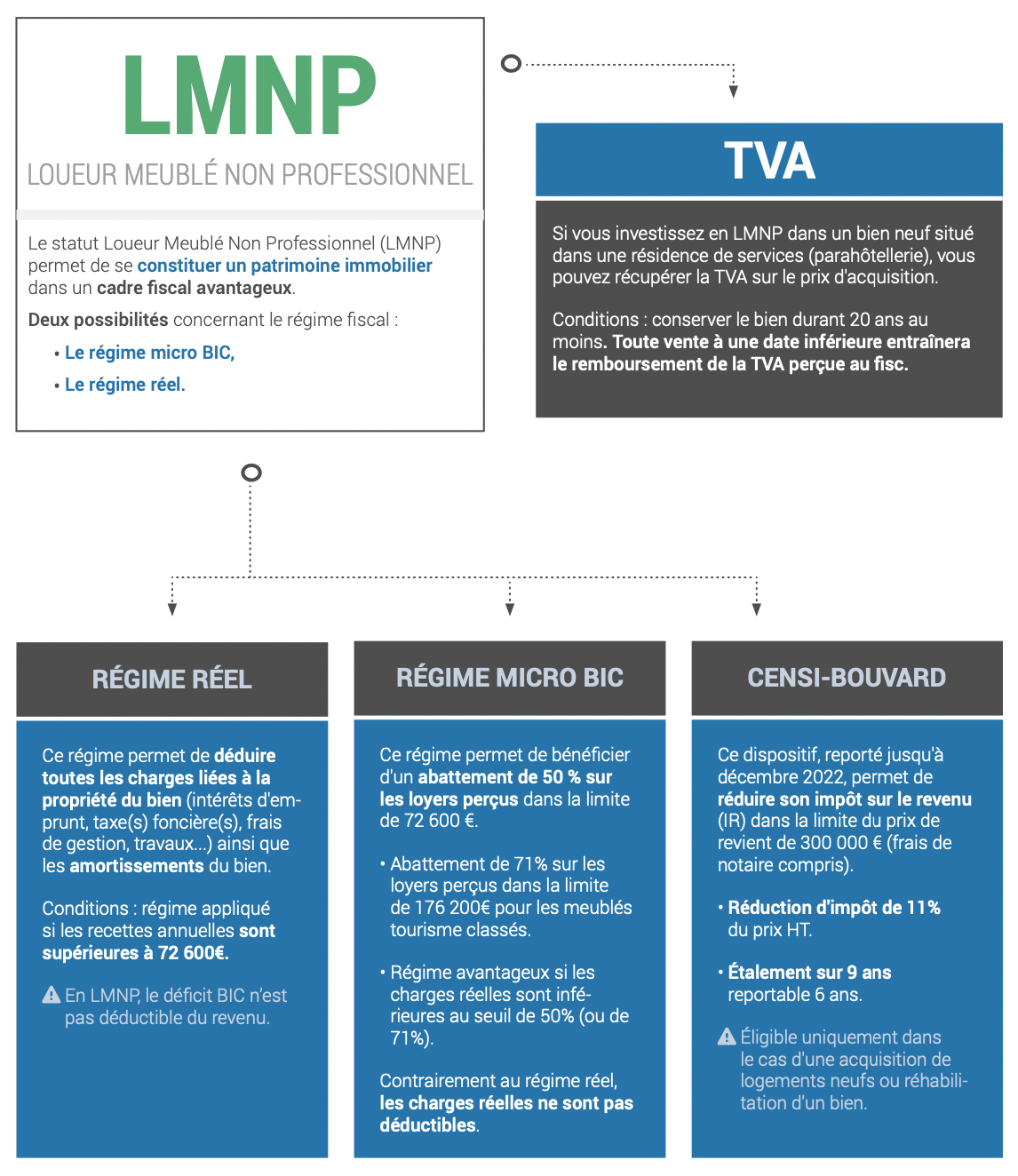

Fiscalité applicable dans le cadre d’une LMNP

La fiscalité à choisir dans le cadre de son activité LMNP est une décision très importante qui, bien réfléchie, permet d’optimiser les recettes de la location.

Il est proposé au futur loueur meublé non professionnel deux régimes de fiscalité : le régime micro BIC et le régime réel BIC.

Régime micro BIC

En Location Meublée Non Professionnelle classqiue, le régime micro BIC permet de bénéficier d'un abattement de 50% sur les loyers perçus dans la limite de 72 600€. Les meublés de tourisme classés, quant à eux, ouvrent droit à un abattement de 71% sur les loyers perçus, dans la limite de 176 200€.

Ces abattements représentent l’ensemble des charges incorporées à la location. Une fois l'abattement pratiqué, il n’est pas possible de déduire une quelconque autre charge des revenus.

Les revenus obtenus sont imposés dans la catégorie des bénéfices industriels et commerciaux. Par conséquent, les revenus BIC sont additionnés aux autres revenus du foyer fiscal, afin d’être soumis à l’impôt sur le revenu au barème progressif.

De plus, lorsque les revenus de la location font déjà l’objet de contributions par des organismes sociaux, alors ils ne supportent pas les prélèvements sociaux. S’ils ne font pas l’objet de contributions sociales, alors ils subissent le taux global des prélèvements sociaux qui s’élève à 17,2%.

Par ailleurs, lorsque les revenus issus de la location de chambres d’hôtes s’élèvent au dessus de 5 100€, le propriétaire doit s’acquitter de cotisations sociales et de contributions sociales.

Régime réel BIC

Il est également possible d’opter pour le régime réel au début de l’activité de location. Il suffit alors d’adresser une demande au greffe du tribunal de commerce pour les LMNP. Autrement, la déclaration peut être effectuée au cours d’une déclaration de résultats n°2031 dans les délais impartis. Ce régime est appliqué de facto si les recettes annuelles de l'activité locative sont supérieures à 72 600€.

Dans tous les cas, lorsque les revenus du Loueur Meublé Non Professionnel dépassent les limites autorisées par la loi (70 000€ issus des locations habituelles ou au moins 170 000€ de revenus de locations tirés de la location de logements meublés de tourisme classés ou de location de chambres d’hôtes), alors le loueur passe obligatoirement au régime réel BIC.

L’un des atouts de ce régime ? Permettre au Loueur Meublé Non Professionnel de déduire des loyers les charges, les amortissements, les intérêts d’emprunt, etc.

Concernant les charges, les règles n'en définissent pas une liste précise. Elles doivent néanmoins respecter trois conditions :

- Relever de l’activité avec des justificatifs suffisants ;

- Correspondre à l’exercice durant lequel elles ont fait leur apparition ;

- Être directement reliées à l’exploitation.

Concernant les amortissements, pour qu’ils puissent être pratiqués, il faut que le propriétaire ait inscrit à l’actif de son bilan les biens (meubles et immeubles) sur lesquels il souhaite pratiquer les amortissements successifs. Après quoi, il peut déduire du prix d’achat les amortissements successifs.

Toutefois, les amortissements praticables sur les meubles sont très encadrés, car ils ne peuvent tout simplement pas générer de déficit. En LMNP, le déficit BIC n'est pas déductible du revenu.

En pratique

Afin de mieux comprendre, voyons ensemble un exemple d’amortissement :

Prix d’appartement : 200 000€

Taux d’amortissement : 2,5 %

Loyers perçus sur l’année : 9 000€

Charges déductibles: 7 000€

Amortissement de l’année : 5 000€

Le montant qu’il est possible de déduire s’obtient par le calcul suivant :

9 000€ - 7 000€ = 2 000€

Peut-on déduire 5 000€ au cours l’année ?

La réponse est malheureusement négative. Notre loueur dans l’exemple ci-dessus, ne pourra déduire que 2000€ et non 12 000€. Néanmoins, il pourra déduire les 3 000€ restants, les années d’après, et ce, tant qu’il fera des bénéfices.

Comme le précise l’administration fiscale, il est possible de reporter les amortissements non imputés sur les années ultérieures sans limitation dans le temps.

Cependant, si le propriétaire arrête l’activité de location ou décide de vendre le bien, il ne lui sera plus alors possible de reporter les amortissements.

Besoin d'un conseil concernant votre investissement LMNP ? Contactez dès à présent votre conseiller Euodia !

Vous souhaitez aller plus loin ? Contactez-nous :