Stock-options : en quoi cela consiste ?

FINANCIER | 2 min. de lecture

Sommaire

La fiscalité des stock-optionsLe mécanisme des stock-options consiste à offrir aux salariés et dirigeants, en plus de leur salaire, la possibilité d’acquérir des actions de leur société à des conditions avantageuses. L'attribution d'options s'analyse en une promesse unilatérale de vente à terme. C’est le moyen de bénéficier d’une rémunération supplémentaire. Le salarié (ou dirigeant) peut, pendant une période limitée et à un prix déterminé à l’avance, - soit acheter des actions de la société, - soit souscrire à une augmentation de capital.

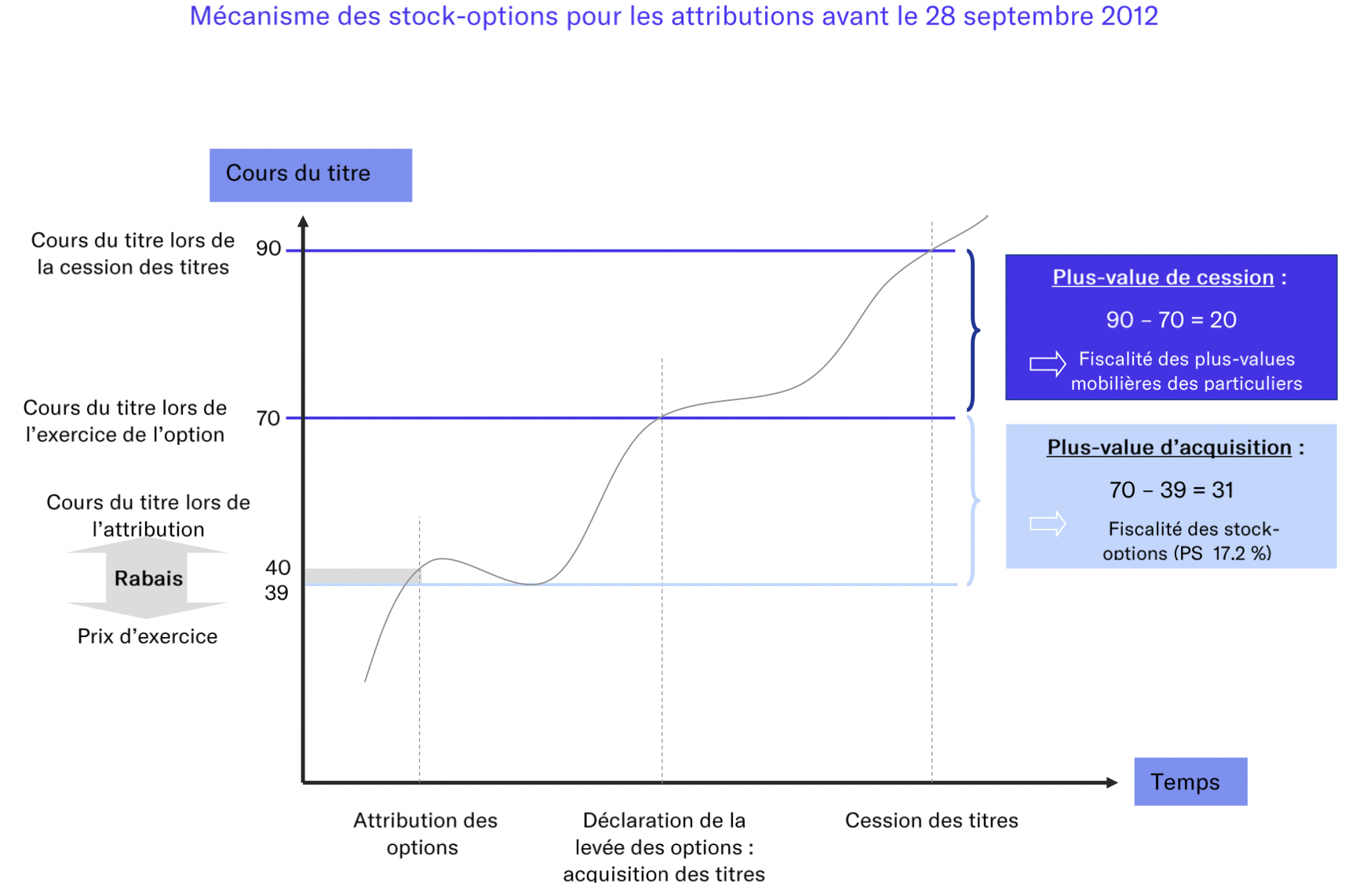

En principe, le prix proposé est inférieur à la valeur réelle du titre, le bénéficiaire réalise donc une plus-value au moment de l’acquisition. Il pourra éventuellement matérialiser une plus-value au moment de la cession selon la variation aléatoire du cours de l’action.

La fiscalité des stock-options

Il convient de distinguer trois éléments distincts qui feront l’objet d’une taxation :

- Le rabais excédentaire sur le prix de l'action au moment où l'option est consentie

- La plus-value d’acquisition

- La plus-value de cession

1/ Le rabais excédentaire

Les sociétés cotées sur un marché réglementé peuvent accorder un rabais correspondant à un prix d'exercice de l'option inférieur au cours de l'action au moment où l'option est consentie. Le rabais est donc la différence entre la valeur réelle de l'action et le prix de souscription ou d'achat (prix d'exercice) au moment où l'option est consentie.

Le rabais ne peut être supérieur à 20 % de la moyenne des 20 derniers cours cotés précédant l'octroi des options. Lorsque le rabais est supérieur à 5 % de la valeur réelle de l'action (10% jusqu’au 30 juin 1993), il est considéré comme excédentaire et est à ce titre taxé dans la catégorie des traitements et salaires dès la levée de l’option.

2/ La plus-value d’acquisition

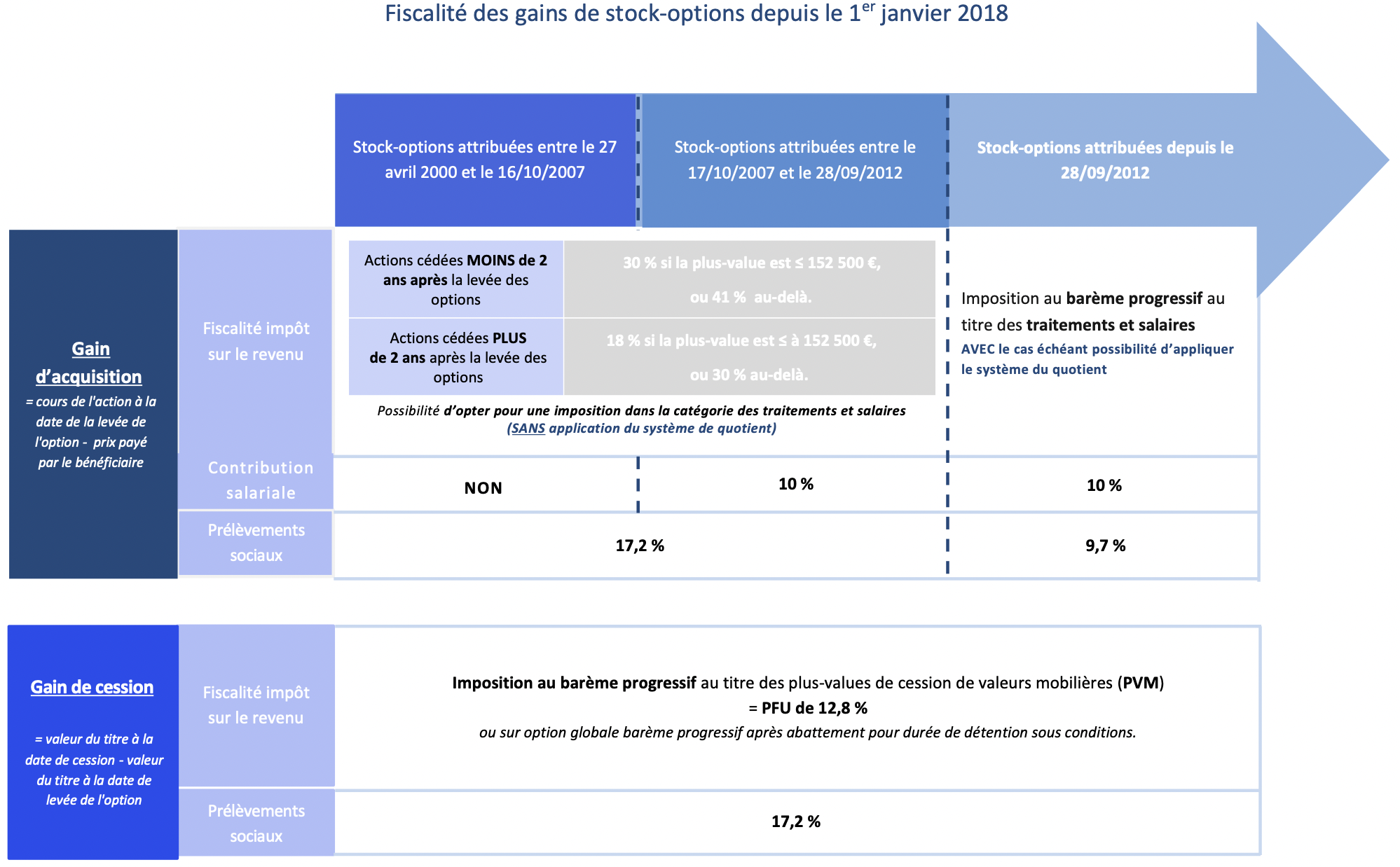

Le gain de levée d'option (ou plus-value d'acquisition) est imposé au titre de l'année de cession des titres issus de la levée de l'option, selon des modalités qui diffèrent en fonction de la date d'attribution des options, et, pour les plans attribués avant le 28 septembre 2012, selon la durée de conservation des titres et le montant du gain ainsi réalisé.

Le gain de levée d'option à condition qu'il ouvre droit au régime spécifique des stock options et qu'il ne soit pas considéré comme un simple supplément de rémunération n'est pas soumis au prélèvement à la source de l'IR.

3/ La plus-value de cession

La plus-value de cession correspond à la différence entre la valeur du titre à la date de levée de l'option et la valeur à la date de cession. Cette plus-value de cession est imposée selon le régime des plus-values sur cessions de valeurs mobilières.

Pour les cessions réalisées à compter du 1er janvier 2018, la plus-value de cession est soumise au prélèvement forfaitaire unique (PFU) au taux de 12,8 % ou, sur option globale du contribuable, au barème progressif de l'impôt sur le revenu après, le cas échéant, application d'un abattement relatif à la durée de détention des titres