Donation immobilière : tout ce qu'il faut savoir

Sommaire

Qu'est-ce qu'une donation immoblière ?Quels sont les frais liés à une donation immobilière ?Les principaux abattements en vigueurQuel type de donation choisir ?Préparez votre transmission avec le meilleur contrat d'assurance-vie du marché !Le démembrement de propriété : une stratégie avantageuseComment déclarer une donation immobilière ?Les avantages d'une donation immobilièreLa clause de retour conventionnel : Une garantie pour le donateurLa donation avec charge : Une transmission sous conditionsL’impact de la donation immobilière sur l’Impôt sur la Fortune Immobilière (IFI)L’évaluation fiscale d’un bien immobilier donnéLa donation d’un bien immobilier grevé d’un empruntLa donation de parts sociales d’une SCI : une alternative à la donation immobilière classiqueLes conséquences d’une donation immobilière sur une succession futureLa donation temporaire d’usufruit : une solution fiscale avantageuseComment faire une donation d'un bien immobilier à son enfant ?Comment transmettre un bien immobilier sans frais ?Quel est l'âge limite pour faire une donation immobilière ?

La donation immobilière est un excellent moyen d'anticiper la transmission de son patrimoine tout en optimisant sa fiscalité. Que ce soit pour transmettre un bien à ses enfants, à son conjoint ou à un tiers, ce dispositif permet d'éviter les aléas d'une succession et de réduire les droits de mutation. Cependant, cette démarche est encadrée par des règles strictes et entraîne certains frais qu'il est important de connaître. Ce guide détaillé vous permettra de comprendre tous les aspects de la donation immobilière et d'en tirer le meilleur parti en fonction de votre situation patrimoniale.

Qu'est-ce qu'une donation immoblière ?

Une donation immobilière est un acte juridique par lequel une personne, appelée donateur, transfère gratuitement et de son vivant la propriété d’un bien immobilier à un donataire. Cette transmission est définitive et irrévocable. Contrairement à une transmission par succession, qui prend effet après le décès, la donation permet au donataire de jouir immédiatement du bien.

En France, ce type de transmission est strictement encadré par la loi et doit obligatoirement être réalisé par acte notariépour garantir sa validité et son enregistrement auprès des autorités fiscales. Ce dispositif est utilisé aussi bien pour avantager ses proches que pour optimiser la gestion de son patrimoine, en limitant les droits de succession.

Les conditions de validité

Pour qu'une donation soit valide, plusieurs conditions doivent être respectées :

-

L'intervention d’un notaire : La donation immobilière doit obligatoirement être constatée par un acte authentique.

-

La capacité du donateur : Celui-ci doit être majeur et disposer de toutes ses facultés mentales.

-

L’acceptation du donataire : La donation ne peut être imposée, le donataire doit expressément l’accepter.

-

Le respect de la réserve héréditaire : Si le donateur a des enfants, il ne peut pas les priver de leur part minimale d’héritage.

Quels sont les frais liés à une donation immobilière ?

Le transfert de propriété dans le cadre d’une donation immobilière implique plusieurs coûts qui doivent être anticipés.

Les émoluments du notaire

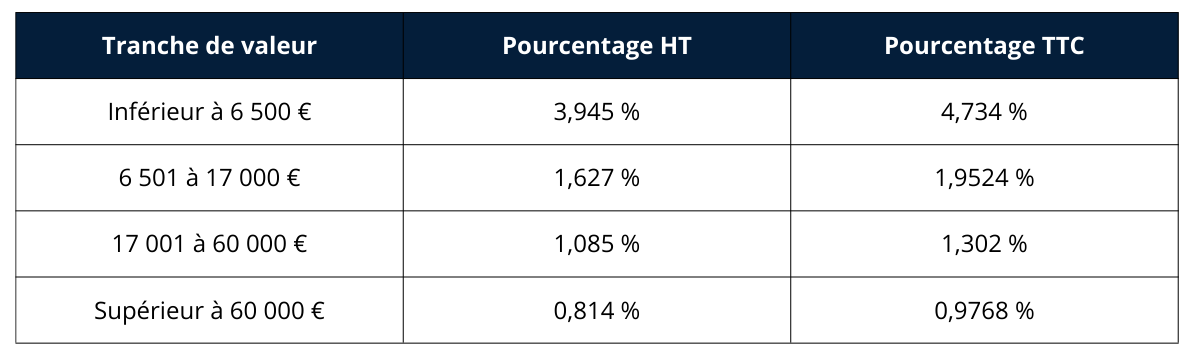

Les frais notariés sont réglementés et calculés selon un barème dégressif basé sur la valeur du bien :

Les droits fiscaux et de mutation

Les donations immobilières sont soumises à des droits de mutation à titre gratuit, dont le montant varie en fonction du lien de parenté entre le donateur et le donataire. Avant l’application du barème fiscal, des abattements permettent de réduire la base imposable (voir section suivante).

Les frais annexes

-

Frais de publicité foncière : Environ 0,60% de la valeur du bien.

-

Contribution de sécurité immobilière : 0,10% de la valeur du bien.

-

Débours notariés : Frais administratifs avancés par le notaire pour l’enregistrement de la donation.

Les principaux abattements en vigueur

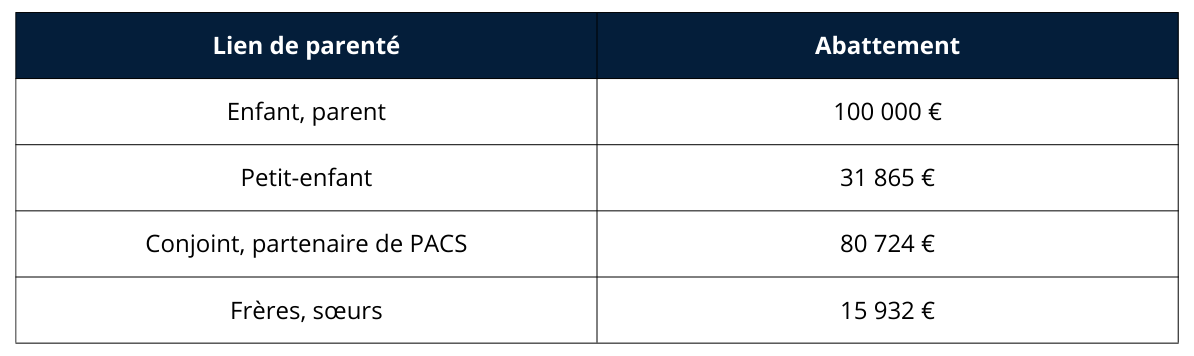

Pour encourager les donations, des abattements fiscaux sont appliqués en fonction du lien de parenté entre le donateur et le donataire. Ces abattements sont renouvelables tous les 15 ans, permettant ainsi de transmettre progressivement un patrimoine tout en réduisant l’impact fiscal.

Au-delà de ces abattements, les donations sont soumises à un barème progressif d’imposition.

Quel type de donation choisir ?

La donation simple

Ce type de donation permet de transmettre un bien sans qu’il y ait de répartition précise entre les héritiers. Cependant, lors du décès du donateur, la valeur du bien sera réévaluée au prix du marché, ce qui peut créer des inégalités entre les bénéficiaires.

La donation-partage

Contrairement à la donation simple, la donation-partage permet d’anticiper la succession en répartissant équitablement les biens entre les héritiers. La valeur des biens est figée au jour de la donation, ce qui évite tout déséquilibre au moment du règlement de la succession.

Préparez votre transmission

avec le meilleur contrat d'assurance-vie du marché !

Optimisez le montant de votre imposition lors de votre transmission grâce à l'avantage fiscale offert par l'assurance-vie

Accessible à partir de

Versement trimestriel

Frais d'entrée / Sortie

Frais d'arbitrage

Jusqu'à

net annuel

Le démembrement de propriété : une stratégie avantageuse

Le démembrement de propriété consiste à diviser un bien immobilier en deux parties : la nue-propriété et l’usufruit. Le donateur peut transmettre la nue-propriété à ses héritiers tout en conservant l’usufruit, c'est-à-dire le droit d’utiliser le bien ou d’en percevoir les loyers.

Avantages du démembrement

-

Réduction des droits de donation : La valeur imposable est calculée uniquement sur la nue-propriété.

-

Possibilité pour l’usufruitier de conserver des revenus : Idéal pour assurer un complément de retraite.

-

Réintégration automatique de la pleine propriété au décès de l’usufruitier : Sans coût supplémentaire pour les héritiers.

Exemple : Un bien de 480 000€ démembré à 75 ans sera taxé sur 336 000€ (70%) au lieu de 480 000€.

Comment déclarer une donation immobilière ?

L’enregistrement d’une donation immobilière suit une procédure stricte :

-

Rédaction de l’acte notarié : Le notaire établit un document authentique détaillant la transmission.

-

Déclaration aux services fiscaux : La donation doit être enregistrée auprès de l'administration fiscale.

-

Publication de la donation : L’acte est inscrit à la publicité foncière pour officialiser le transfert de propriété.

-

Paiement des droits de donation : Si la valeur excède l’abattement, les impôts correspondants doivent être acquittés.

Les avantages d'une donation immobilière

-

Anticipation et protection des héritiers : Permet d’organiser la transmission de son vivant.

-

Optimisation fiscale : Utilisation des abattements pour réduire les droits de donation.

-

Diminution des droits de succession : Transmission étalée dans le temps pour éviter une imposition trop lourde.

-

Maintien d’un contrôle sur le bien : Grâce au démembrement, possibilité de conserver l’usufruit.

En anticipant votre succession par la donation immobilière, vous assurez une transmission efficace et fiscalement avantageuse. Pour une stratégie optimisée, il est conseillé de consulter un notaire ou un conseiller en gestion de patrimoine.

Trouver le meilleur contrat

La clause de retour conventionnel : Une garantie pour le donateur

Lorsqu’un bien est donné, il devient définitivement la propriété du donataire. Cependant, pour éviter que le bien ne sorte du patrimoine familial en cas de décès prématuré du donataire, le donateur peut inclure une clause de retour conventionnel dans l’acte de donation. Cette clause stipule que si le donataire décède avant le donateur, le bien revient automatiquement au donateur, sans droits de succession. Cela permet d’éviter que le bien ne soit transmis aux héritiers du donataire, qui pourraient être des personnes extérieures à la famille.

La donation avec charge : Une transmission sous conditions

Une donation peut être assortie d’une charge, c’est-à-dire d’une obligation imposée au donataire. Par exemple, le donateur peut imposer au bénéficiaire :

-

D’entretenir le bien (rénovation, mise aux normes).

-

De loger un proche (ex : un conjoint survivant ou un parent âgé).

-

De verser une rente ou une somme d’argent en contrepartie.

Si le donataire ne respecte pas ces conditions, la donation peut être annulée. Cette solution est intéressante lorsqu’on veut assurer la bonne gestion du bien après transmission.

L’impact de la donation immobilière sur l’Impôt sur la Fortune Immobilière (IFI)

Lorsqu’un bien immobilier est donné en démembrement de propriété, seul l’usufruitier est redevable de l’IFI (Impôt sur la Fortune Immobilière) sur la valeur en pleine propriété du bien. Cela signifie que le donataire nu-propriétaire ne subit aucune imposition sur ce bien tant que l’usufruitier est en vie. Cette stratégie permet de réduire la base imposable d’un patrimoine immobilier tout en assurant une transmission optimisée.

L’évaluation fiscale d’un bien immobilier donné

Lorsqu’un bien est transmis par donation, son évaluation fiscale est essentielle pour calculer les droits de donation. L’administration fiscale se base sur la valeur vénale réelle du bien, c’est-à-dire son prix de marché à la date de la donation.

Si cette valeur est sous-évaluée, l’administration peut effectuer un redressement fiscal. À l’inverse, une surestimation augmente inutilement le coût des droits de donation. Pour éviter tout litige, il est recommandé de faire appel à un expert immobilier ou de comparer les prix des biens similaires sur le marché.

La donation d’un bien immobilier grevé d’un emprunt

Un bien immobilier peut être donné même s’il fait l’objet d’un crédit immobilier en cours. Deux solutions sont possibles :

-

Le donateur solde l’emprunt avant la donation, ce qui permet de transmettre un bien sans dette.

-

Le donataire reprend l’emprunt, à condition que la banque accepte le transfert du prêt à son nom.

Dans le second cas, il est important de préciser cette transmission dans l’acte de donation, car elle peut modifier le montant des droits à payer.

La donation de parts sociales d’une SCI : une alternative à la donation immobilière classique

Plutôt que de donner directement un bien immobilier, il est possible de l’intégrer dans une Société Civile Immobilière (SCI) et de transmettre progressivement les parts sociales aux bénéficiaires.

Avantages :

-

Réduction des droits de donation en fractionnant la transmission sur plusieurs années.

-

Meilleure gestion patrimoniale (possibilité de conserver le contrôle via la gestion de la SCI).

-

Souplesse fiscale, notamment grâce aux abattements renouvelables tous les 15 ans.

Cette méthode est particulièrement intéressante pour transmettre plusieurs biens ou organiser une gestion familiale du patrimoine.

Les conséquences d’une donation immobilière sur une succession future

Lorsque l’on effectue une donation de son vivant, il faut veiller à ne pas déséquilibrer la succession. En effet, si la donation excède la quotité disponible (part du patrimoine que le donateur peut transmettre librement), les héritiers réservataires peuvent demander une réduction de la donation pour rétablir leur part légale.

Pour éviter toute contestation, il est recommandé d’opter pour une donation-partage, qui fixe définitivement la valeur des biens et répartit équitablement les actifs entre les héritiers.

La donation temporaire d’usufruit : une solution fiscale avantageuse

La donation ne doit pas nécessairement être définitive. Il est possible d’opter pour une donation temporaire d’usufruit, qui consiste à transmettre l’usufruit d’un bien pour une période déterminée, tout en conservant la nue-propriété.

Cette stratégie est souvent utilisée pour :

-

Aider un enfant étudiant en lui permettant de percevoir les revenus locatifs d’un bien.

-

Soutenir une association en lui attribuant temporairement les loyers d’un bien immobilier.

L’intérêt fiscal est double :

-

Le donateur réduit son imposition sur le revenu (car il ne perçoit plus les loyers).

-

Le donataire bénéficie temporairement des revenus sans payer de droits de donation.

Comment faire une donation d'un bien immobilier à son enfant ?

Donner un bien immobilier à son enfant est une excellente manière d’anticiper la transmission du patrimoine et de réduire les coûts successoraux. Voici les étapes clés :

-

Choisir le type de donation

- Donation simple, donation-partage ou démembrement de propriété.

-

Passer par un notaire

- L’acte de donation doit être rédigé et signé devant un notaire.

-

Bénéficier des abattements fiscaux

- Chaque parent peut donner 100 000 € par enfant tous les 15 ans sans taxation.

-

Déclarer la donation à l’administration fiscale

- Le notaire effectue les démarches et enregistre la donation.

Comment transmettre un bien immobilier sans frais ?

Il est possible de transmettre un bien sans frais en utilisant plusieurs leviers :

-

Profiter des abattements renouvelables tous les 15 ans.

-

Privilégier le démembrement de propriété (nue-propriété donnée, usufruit conservé).

-

Transmettre le bien via une SCI, en donnant progressivement des parts sociales.

-

Effectuer une donation-partage, qui fige la valeur du bien et évite toute revalorisation future.

Avec une planification intelligente, la transmission peut s’effectuer sans impôt ou avec une fiscalité allégée.

Quel est l'âge limite pour faire une donation immobilière ?

Il n’existe pas d’âge limite pour faire une donation immobilière, mais plusieurs facteurs doivent être pris en compte :

-

Capacité juridique : Le donateur doit être sain d’esprit pour éviter toute contestation (notamment pour abus de faiblesse).

-

Stratégie fiscale : Il est conseillé d’anticiper les donations avant 65-70 ans pour profiter des abattements fiscaux renouvelables.

-

Impact sur le démembrement : Plus la donation est effectuée tôt, plus la valeur de la nue-propriété est faible, ce qui réduit les droits de donation.