Défiscalisation : les principaux mécanismes pour réduire vos impôts avant le 31 décembre

DEFISCALISATION | 3 min. de lecture

Sommaire

Comprendre la nature de l’avantage fiscalAnticiper le plafonnement global des niches fiscalesMaîtriser la mécanique de calcul de l’impôtAdapter sa stratégie aux dispositifs encore en vigueurLes principaux outils de défiscalisation encore disponiblesÀ retenirChaque fin d’année, les contribuables se retrouvent face à la même échéance : le 31 décembre marque la date limite pour agir sur son impôt.

Pour 2025, la situation est d’autant plus cruciale que la loi de finances 2026 n’a pas encore été votée, laissant une courte fenêtre pour optimiser sa fiscalité. Il est donc urgent d’ajuster sa stratégie patrimoniale avant la clôture de l’année.

Comprendre la nature de l’avantage fiscal

Avant de se lancer dans un dispositif de défiscalisation, il est essentiel de comprendre le type d’avantage procuré.

On distingue trois grandes catégories de leviers :

1. La réduction d’impôt

Elle diminue directement le montant de l’impôt dû, mais ne peut ni être remboursée ni reportée sur les années suivantes.

Exemple : un investissement en immobilier locatif (Denormandie, Malraux, Pinel) ou dans une PME permet une réduction d’impôt calculée sur le montant investi.

Cependant, si la réduction dépasse le montant total de l’impôt dû, l’excédent est perdu.

2. Le crédit d’impôt

Le crédit d’impôt, à la différence de la réduction, est remboursable lorsque son montant excède l’impôt dû.

C’est le cas notamment pour :

-

l’emploi d’une personne à domicile,

-

la garde d’enfants de moins de 6 ans,

-

ou l’installation d’une borne de recharge pour véhicule électrique.

Ainsi, même les ménages non imposables peuvent bénéficier d’un remboursement direct du Trésor public.

3. Les charges déductibles

Ces dépenses réduisent le revenu imposable avant calcul de l’impôt.

Elles concernent principalement le Plan d’Épargne Retraite (PER) et la pension alimentaire.

L’efficacité d’une charge déductible dépend du taux marginal d’imposition (TMI) :

-

à 45 %, une pension alimentaire de 5 000 € procure 2 250 € d’économie,

-

à 30 %, le gain chute à 1 500 €.

Autrement dit, plus le revenu est élevé, plus l’effet fiscal est puissant.

Anticiper le plafonnement global des niches fiscales

Depuis 2009, l’administration fiscale encadre strictement la défiscalisation afin de limiter l’érosion des recettes publiques.

Le plafond global des niches fiscales est fixé à :

-

10 000 € par foyer fiscal pour la majorité des dispositifs,

-

18 000 € pour les investissements spécifiques comme les Sofica ou les placements outre-mer.

Ce plafond est global et non doublé pour les couples.

Certaines dépenses échappent toutefois à ce plafonnement, comme :

-

les déficits fonciers imputables sur le revenu global,

-

les versements sur un PER,

-

les pensions alimentaires,

-

et les dons philanthropiques.

Ainsi, un foyer cumulant par exemple emploi à domicile et investissement immobilier locatif doit impérativement vérifier que le total de ses avantages fiscaux ne dépasse pas les 10 000 €.

Dans le cas contraire, l’excédent est réintégré à l’impôt dû, annulant une partie des gains attendus.

Accessible à partir de

Frais de sortie

Frais d'entrée

Jusqu'à

net annuel

Maîtriser la mécanique de calcul de l’impôt

Pour évaluer correctement les économies réalisées, l’administration calcule deux montants :

-

L’impôt avec l’ensemble des avantages fiscaux,

-

L’impôt sans ceux soumis au plafonnement.

La différence entre les deux représente le gain fiscal plafonné à 10 000 € (ou 18 000 € selon le cas).

Toute économie excédentaire est donc neutralisée.

Certaines exceptions subsistent, notamment pour les investissements dans les PME :

si le versement dépasse le plafond annuel (50 000 € pour une personne seule, 100 000 € pour un couple),

l’excédent peut être reporté jusqu’à quatre ans, ce qui en fait un outil de planification à long terme.

Adapter sa stratégie aux dispositifs encore en vigueur

La carte des dispositifs de défiscalisation a été profondément remodelée ces dernières années.

Plusieurs leviers historiques ont disparu ou sont en voie d’extinction :

-

Fin du dispositif Pinel en 2024, sans successeur officiel.

-

Suppression du Censi-Bouvard, qui soutenait l’investissement en résidences étudiantes et seniors.

-

Disparition du CITE (crédit d’impôt pour la transition énergétique), remplacé par MaPrimeRénov, recentré sur les ménages modestes.

Ces changements traduisent une évolution budgétaire majeure :

l’État privilégie désormais le ciblage social et environnemental plutôt que la défiscalisation massive.

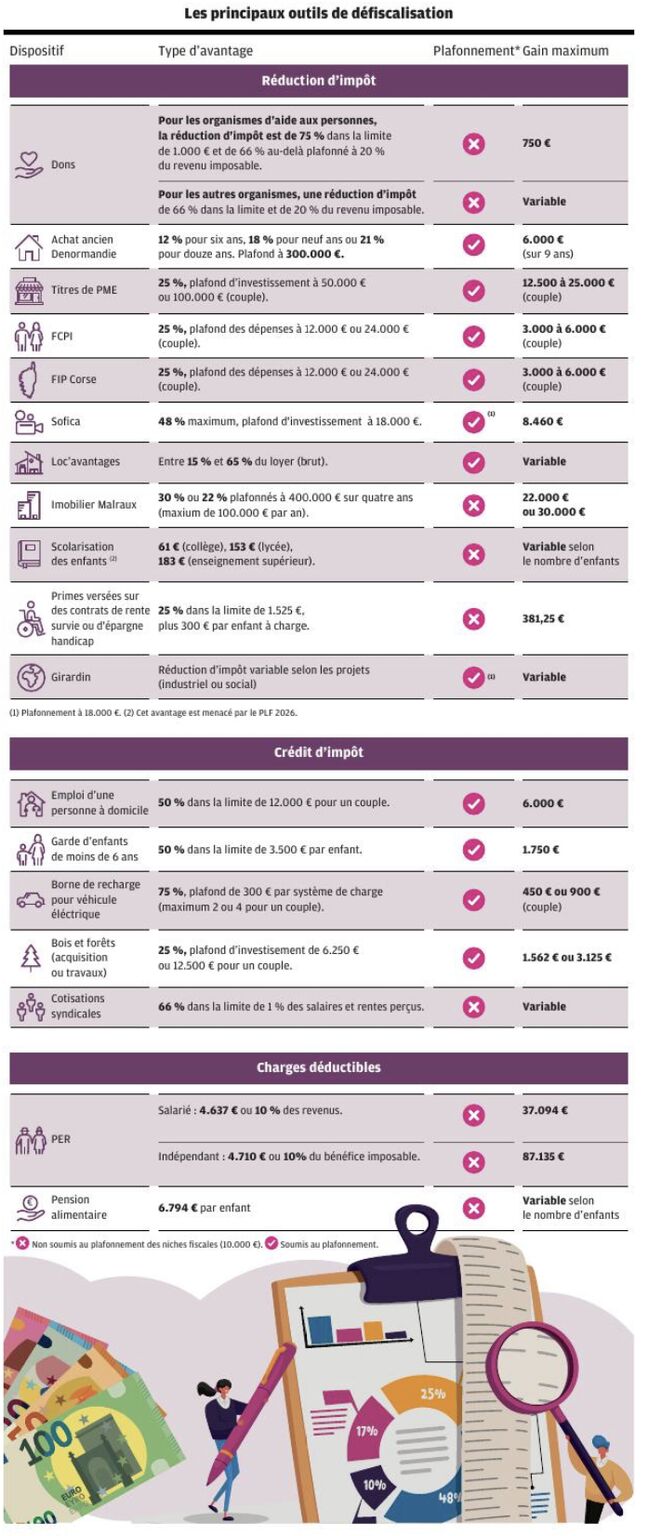

Les principaux outils de défiscalisation encore disponibles

Malgré ces réformes, de nombreux leviers restent accessibles jusqu’au 31 décembre 2025.

Voici une synthèse des plus utilisés, issue du panorama fiscal publié par Le Parisien Économie.

Réductions d’impôt

-

Dons aux organismes d’aide : réduction de 75 % dans la limite de 1 000 €, puis 66 % au-delà, soit jusqu’à 750 € d’économie.

-

Investissements dans les PME : 25 % de réduction, jusqu’à 50 000 € pour une personne seule ou 100 000 € pour un couple, soit un gain maximal de 12 500 à 25 000 €.

-

FCPI et FIP : réduction de 25 % des sommes investies, plafonnées à 24 000 € par couple, soit un gain de 6 000 €.

-

FIP Corse : avantage équivalent, avec un gain maximal de 6 000 €.

-

Sofica : réduction jusqu’à 48 % du montant investi (plafond 18 000 €), soit 8 460 € de réduction maximale.

-

Immobilier Malraux : jusqu’à 30 % de réduction d’impôt sur des travaux plafonnés à 400 000 € sur quatre ans, soit 120 000 € d’économie potentielle.

Crédits d’impôt

-

Emploi à domicile : 50 % des dépenses, plafonné à 12 000 € par an et par couple, soit 6 000 € d’économie.

-

Garde d’enfants : 50 % des frais, dans la limite de 3 500 € par enfant, soit 1 750 € de crédit d’impôt.

-

Borne de recharge électrique : 75 % du coût, jusqu’à 300 € par borne (maximum 900 € pour un couple).

-

Travaux forestiers : 25 % des dépenses, plafonnées à 6 250 € par personne, soit jusqu’à 3 125 € pour un couple.

Charges déductibles

-

PER (Plan d’Épargne Retraite) : déduction maximale de 4 637 € pour les salariés ou 4 710 € pour les indépendants, soit une économie pouvant atteindre 37 000 à 87 000 € selon le niveau de revenu.

-

Pension alimentaire : déductible à hauteur de 6 794 € par enfant, un avantage qui varie selon le nombre d’enfants à charge.

Ces dispositifs constituent l’arsenal fiscal le plus efficace pour réduire son impôt avant la clôture de l’année fiscale.

À retenir

-

Agir avant le 31 décembre est impératif pour bénéficier des réductions sur les revenus 2025.

-

Identifier le type d’avantage fiscal (réduction, crédit, déduction) permet d’éviter les erreurs de calcul.

-

Vérifier le plafonnement global des niches fiscales reste une étape essentielle pour ne pas perdre d’avantages.

-

Adapter sa stratégie aux réformes en cours est crucial, car plusieurs dispositifs historiques tirent leur révérence.

En résumé, la défiscalisation n’est plus une simple opportunité, mais une véritable stratégie patrimoniale à piloter chaque fin d’année.

Faisons le point sur votre

Aucun investissement n’est garanti sans risques. Chaque investissement comporte des risques spécifiques (fluctuations des marchés financiers, risque de change, risque de liquidité, risque de perte en capital partielle ou totale, risques liés au marché immobilier – liste non exhaustive).

Chaque investissement a une durée de détention recommandée ; l’attention de l’investisseur est attirée sur le fait de bien vérifier l’adéquation de cette durée avec ses objectifs et sa situation.

Le traitement fiscal dépend de la situation individuelle de chaque client et est susceptible d'être modifié ultérieurement. Les avantages fiscaux ne doivent pas constituer la seule motivation d’un investissement.

Les performances passées ne préjugent pas des performances futures.

Vous souhaitez aller plus loin ? Contactez-nous :