Succession & Assurance vie

L'ASSURANCE VIE, UN EXCELLENT OUTIL DE TRANSMISSION

Découvrez pourquoi l'assurance vie est l'un des meilleurs outils pour transmettre votre patrimoine

Profitez en, simulez votre contrat d'assurance vie idéal

Découvrez pourquoi l'assurance vie est l'un des meilleurs outils pour transmettre votre patrimoine

Profitez en, simulez votre contrat d'assurance vie idéal

Droits de succession ou fiscalité sur les transmissions font souvent la une de nombreux articles. L’assurance-vie, quant à elle, reste le placement préféré des Français du fait de sa flexibilité, de sa praticité ou encore de son dynamisme. Souvent utilisée à de simples fins financières, l’assurance-vie dispose également d’une fiscalité avantageuse notamment en cas de décès de l’assuré.

Préparer et optimiser la transmission de son patrimoine à ses enfants fait partie des objectifs de nombreux Français. La France est en effet le pays où l’on paye le plus d’impôts et de taxes, alors autant essayer d’optimiser au maximum lors d’une transmission de patrimoine. L’enveloppe de l’assurance-vie s’avère intéressante, notamment par le fait que son contenu n’est pas compris dans la masse successorale du défunt et qu’elle propose un traitement fiscal avantageux.

Comment cela fonctionne-t-il ? Le décès de l’assuré entraîne le dénouement du contrat d’assurance-vie. Le capital est ainsi reversé par la compagnie d’assurance au bénéficiaire désigné dans la clause du contrat. Sans mention contraire, la clause par défaut est la suivante : « Mon conjoint, à défaut mes enfants, nés ou à naître, vivants ou représentés, par parts égales à défaut mes héritiers ».

NB : La rédaction d’une clause bénéficiaire d’un contrat d’assurance-vie n’est pas un sujet à prendre à la légère. Mal rédigée, les effets de cette dernière peuvent impacter très significativement les objectifs escomptés.

Étant considérée comme un actif « hors succession » pour les versements avant 70 ans, l’assurance-vie n’est pas prise en compte dans la quotité disponible et la réserve héréditaire du défunt. Concrètement, le souscripteur du contrat d’assurance-vie peut donc définir un ou plusieurs bénéficiaires ne faisant pas partie de ses héritiers réservataires. A noter que les enfants peuvent tout de même contester la clause auprès d’un notaire s’il y a atteinte à leur réserve héréditaire. Autre avantage, la clause bénéficiaire n’est pas irrévocable et donc modifiable à tout moment.

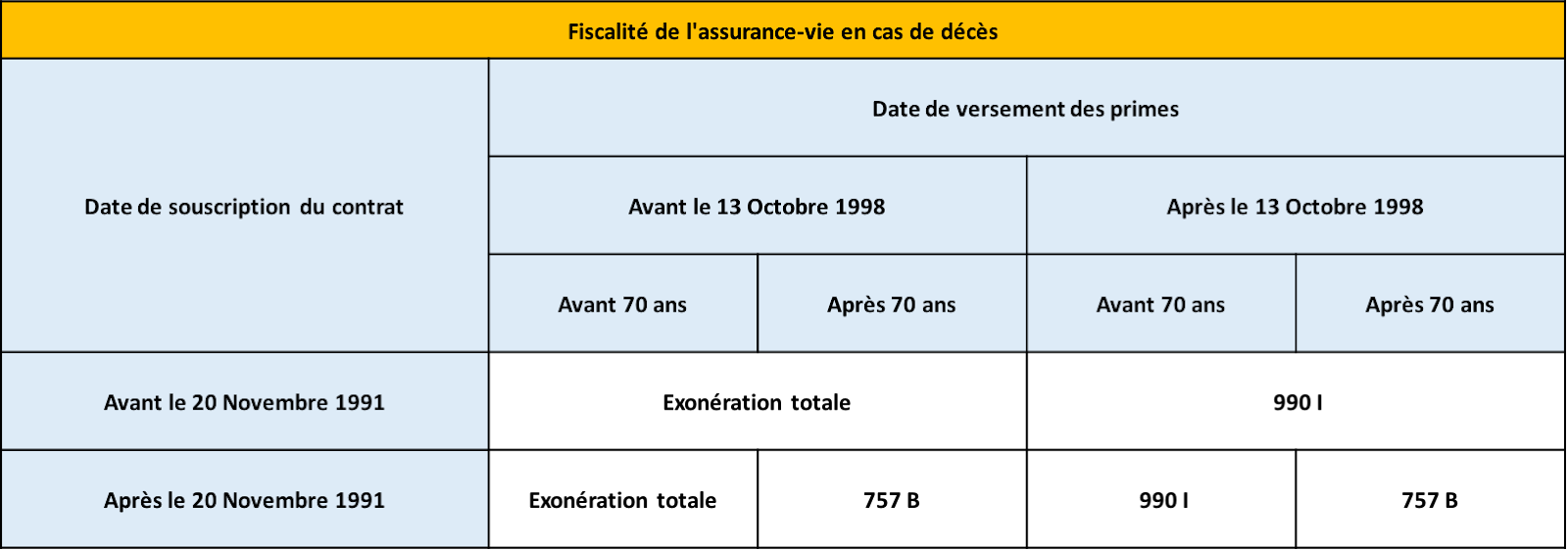

Les règles fiscales successorales en vigueur en cas de décès de l’assuré diffèrent en fonction de plusieurs critères à savoir :

Comme l’indique le tableau ci-dessus, la fiscalité d’un contrat d’assurance-vie en cas de décès est régie selon les articles 990 I et 757 B du Code Général des Impôts, auxquels s’ajoutent les prélèvements sociaux de 17,2% pour les montants investis en unités de compte. En revanche, pour les montants investis en fonds euros, les prélèvements sociaux sont déjà prélevés par l’assureur chaque année.

Dans ce régime fiscal, le capital perçu par le(s) bénéficiaire(s) est exonéré de taxation à hauteur de 152 500 €. Au-delà de cet abattement, les 700 000 € suivants seront imposés au taux forfaitaire de 20%. La fraction du capital supérieur de 852 000 € sera taxée au taux de 31,25%. Les taux sont donc fixes et ne varient pas en fonction du degré de parenté entre l’assuré et le bénéficiaire, contrairement au barème d’imposition des droits de successions « classiques ».

Exemple :

Monsieur DUPONT, âgé de 78 ans, souscripteur et assuré d’un contrat d’assurance-vie d’une valeur de 950 000 €. La totalité des versements ont été effectués avant ses 70 ans.

Monsieur DUPONT décède, sa succession s’ouvre et le contrat est donc dénoué. Le capital est ainsi versé au bénéficiaire prévu dans la clause. Dans notre cas, son fils Clément a été désigné par monsieur DUPONT comme étant le bénéficiaire de son contrat.

L’imposition du contrat sera donc répartie de la manière suivante :

Soit une imposition totale de 170 468,75 € (hors prélèvements sociaux) sur les 950 000 € perçus par Clément.

Dans ce régime fiscal, le capital perçu par le(s) bénéficiaire(s) dispose d’un abattement unique de 30 500 €. L’abattement est global pour tous les bénéficiaires et est donc réparti entre les héritiers du contrat. Au-delà de cet abattement, uniquement la valeur des versements est soumise au barème d’imposition des droits de succession. En effet, dans ce régime fiscal les plus-values du contrat sont exonérées de droit de succession.

Exemple :

Madame DUPONT, âgée de 87 ans, souscriptrice et assurée d’un contrat d’assurance-vie d’une valeur de 85 000 € dont 40 000 € de versement. La totalité des primes a été effectuée après ses 70 ans.

Madame DUPONT décède, sa succession s’ouvre et le contrat est donc dénoué. Le capital est ainsi reversé au bénéficiaire prévu dans la clause. Dans notre cas, sa fille Emma et son concubin Paul ont été désignés par madame DUPONT comme étant les bénéficiaires de son contrat.

L’imposition du contrat sera donc répartie de la manière suivante :

Dans notre cas, sa fille, héritière en ligne directe, paiera des droits de succession sur 4 750 € (9 500 € / 2) au taux de 5% soit 237,5 € de droits (hors prélèvements sociaux) et son concubin Paul, considéré comme une tierce personne, se verra appliqué le taux de 60% soit 2 850 € d’impôts (hors prélèvements sociaux).

NB : Un héritier désigné bénéficiaire d’une assurance-vie peut renoncer à la succession tout en acceptant de récupérer le bénéfice de l’assurance-vie.

Chaque situation patrimoniale est différente et les optimisations multiples. Des questions ? N’hésitez pas à nous contacter ! Nos conseillers sont là pour vous répondre.