Assurance-vie

COMPRENEZ TOUTES SUBTILITÉS

DES CONTRATS D'ASSURANCE-VIE

Découvrez tous les avantages et le fonctionnement d'un contrat d'assurance vie

Ensuite construisez votre contrat sur mesure

Découvrez tous les avantages et le fonctionnement d'un contrat d'assurance vie

Ensuite construisez votre contrat sur mesure

L’assurance-vie, aujourd’hui considérée comme « le placement préféré des Français », est une solution de placement idéale pour un premier investissement. Vous souhaitez souscrire à une assurance-vie ? Cet article vous explique le fonctionnement d’un tel investissement.

L’assurance-vie est une enveloppe dans laquelle, en contrepartie du versement de primes, l’assureur s’engage à verser une rente ou un capital à une ou plusieurs personnes déterminées. Vous épargnez à votre rythme via des versements réguliers ou ponctuels.

Que vous souhaitiez développer votre capital, financer des projets à long-terme, préparer votre retraite ou encore protéger vos proches, l’assurance-vie répond à de nombreux objectifs tout en offrant des avantages fiscaux. Vous l’aurez compris, l’assurance-vie ne sert pas « juste à transmettre », mais est également un excellent moyen de placement et de constitution de capital.

La Co-souscription n’est possible que pour les couples mariés sous le régime de la communauté. Par ailleurs, il est conseillé de souscrire un contrat par époux. Ces derniers pourront ainsi obtenir chacun leur propre profil de risque. Ceci sera également plus simple en cas de divorce.

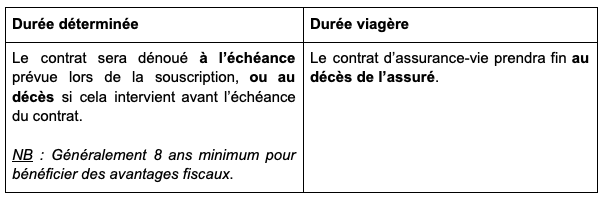

Dans la plupart des contrats d’assurance-vie, il vous est possible de définir dès le départ une durée déterminée du contrat ou de choisir l’option « durée viagère ».

Vous disposez d’une date de renonciation de 30 jours, suite à l’adhésion dudit contrat. A noter qu’aucun motif de justification n’est requis. Cette rétractation devra s’effectuer par le biais d’une lettre recommandée avec accusé de réception.

Il existe 2 grands types de versements dans un contrat d’assurance-vie.

Les versements libres

Peu importe le montant ou la fréquence, libre à vous d’effectuer les versements quand vous le souhaitez. Il peut tout de même y avoir des contrats où un montant minimum est fixé.

Les versements programmés

Les versements se font automatiquement et de manière périodique. A vous de définir les montants et la fréquence. Cela reste possible sur la majorité des contrats.

NB : Investir régulièrement sur le long terme permet de se constituer une épargne en douceur et amortir les fluctuations du marché.

Souscripteur

Le souscripteur prend l’initiative de souscrire le contrat, s’engage à s’acquitter des primes à son rythme, désigne l’assuré et les bénéficiaires.

Il peut, en cours de contrat et sous certaines conditions, changer de bénéficiaires (mais non d’assuré), procéder à un rachat ou demander des avances.

Assuré

Personne physique sur la tête de qui repose le risque vie ou décès.

Bénéficiaire

Personne physique ou morale désignée par le souscripteur pour percevoir les capitaux décès.

NB : Le souscripteur et l’assuré sont souvent la même personne.

Le fonds euros est un placement obligataire géré par les compagnies d’assurance. Il bénéficie d’une garantie en capital. Les obligations de l’Etat qui le composent étant de moins en moins rémunératrices, nous assistons à une baisse régulière des rendements au fil des années.

Le fonds euros peut correspondre à un certain type de profil, mais reste peu rémunérateur. Il est conseillé, dans la mesure du possible, d’aller vers des unités de comptes.

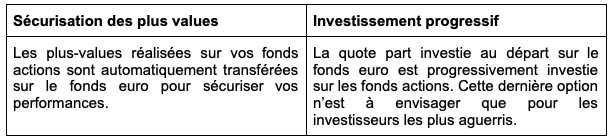

Il existe différentes manières d’investir en fonction de votre profil de risque et de votre horizon d’investissement.

Le rééquilibrage est une option vous permettant d'équilibrer la répartition de vos placements entre les différents fonds d’investissement proposés, vous permettant ainsi de compenser les variations des marchés financiers et de bénéficier des meilleurs rendements possibles.

En cas, par exemple, de baisse du cours des actions, le "rééquilibrage automatique"va permettre de baisser la part du fonds en euros au profit des UC. Le tout dans le niveau de risque souhaité par l’assuré. Il n’est ainsi pas question de réorienter 100% du portefeuille vers des actions.

131 avenue Charles de Gaulle

92200 Neuilly-sur-Seine